Как торговать опционами? Секреты торговли. Торговля бинарными опционами

Статья призвана сориентировать начинающих срочных трейдеров в сложном опционном рынке, в обилии различных контрактов, в многообразии стратегий торговли.

Итак, вы только что пришли на рынок деривативов. Для чего? Большинство на это отвечают, для того чтобы зарабатывать на любом тренде, чтобы обогатить свой торговый арсенал, в который раньше входили только акции, новыми инструментами. Многих подкупают поистине безграничные возможности опционов: и зашкаливающие доходности при удачном стечении обстоятельств, и многообразие стратегий, и заработок на падающем рынке, и возможности шортов, и предоставление бесплатного плеча. Да, это всё так, опционы обладают определенными преимуществами для заработка на рынке ценных бумаг и глупо не попытаться ими воспользоваться. Но не стоит забывать, что с помощью тех же опционов при их неправильном и неаккуратном использовании можно довольно быстро просадить весь первоначальный капитал.

Хорошо, ваш выбор понятен - вы решили строить свой трейдинг не без помощи опционов. Допустим, вы уже изучили определённые справочные материалы по деривативам, выбрали торговую площадку, определились с брокером и торговой программой, открыли у брокера счёт и зачислили на него некоторое количество денежных средств на трейдинг. Вы следите за рынком базового актива, отслеживаете новостной фон и т.д. Вы считаете, что уже умеете предсказывать динамику цен и вам не терпится начать. Но с чего именно начинать и как выстроить свою торговую философию? Однако, не стоит так спешить. Давайте в первую очередь разберемся с участниками опционных торгов.

Для лучшего понимания процессов, происходящих на бирже опционов, сначала нужно понять, с кем вы, собственно, будете торговать, кто присутствует на этом рынке. Неплохо было бы знать, кому выгодны те или иные операции, кто обычно является продавцом, а кто покупателем, в какие моменты на рынок выходят определенные игроки и многое другое. Знание этого поможет иначе взглянуть на некоторые тенденции рынка и позволит предсказывать изменение премий и волатильностей опционов.

Вообще, можно выделить три класса участников торгов в секции опционов. Это хеджеры, торговцы направленными позициями и, собственно, торговцы волатильностью. Остановимся для начала чуть подробней на каждой категории.

Хеджеры. Это могут быть инвесторы, владеющие портфелем акций, или лица, хеджирующие свои производственные или валютные риски. Зачем они приходят на рынок опционных контрактов? Портфельные управляющие имеют интерес защитить от падения свой портфель, чтобы иметь страховку на случай обвала котировок. Лица, имеющие валютные позиции в своём бизнесе или производственном процессе приходят на рынок с целью обезопасить себя от валютных рисков. Будем говорить ниже о портфельных инвесторах. Это грамотные инвесторы, понимающие, что без страховки никуда. А как иначе? Все мы знаем, что произошло с держателями акций народного IPO - ВТБ или Роснефти. Котировки опустились значительно ниже уровней размещения и ждать их восстановления придётся долго, причём можно и вообще не дождаться. Однако, если бы вкладчики в "народные" компании приобрели опционы пут на свои акции, то таких плачевных потерь можно было бы избежать.

Итак, хеджеры стучатся в опционные дески, чтобы покупать опционы пут на акции. Это, как правило. Также они могут выписывать на свой портфель опционы колл. И наконец, они могут одновременно покупать пут и продавать колл, формируя не что иное, как "ограду", о чём было рассказано в одной из предыдущих моих статей. Хеджеры готовы платить за путы и готовы продавать коллы. Отсюда сразу становится ясным тот факт, что волатильность на путах на акции и фондовые индексы, как правило, выше волатильности на коллах. Дополнительный спрос на путы и дополнительное предложение опционов колл формирует несимметричный профиль волатильности, другими словами, волатильность на высоких страйках обычно ниже волатильности на низких страйках.

Хеджеры присутствуют на рынке всегда, даже в самые «солнечные» периоды, времена бычьих ралли, когда всем вроде очевидно, что рынок настроен на долгий и мощный рост. Однако страховки от непредвиденных ситуаций нужны всегда и рынок в любой момент может начать коррекцию.

Ко второму классу участников опционного трейдинга отнесем торговцев направленными позициями. Это трейдеры, которые используют опционы, чтобы сыграть на росте или падении базового актива, на нахождении рынка в боковике, на достижении или не достижении рынком определенных уровней и так далее. Такие трейдеры могут как продавать так и покупать опционы. Точнее, они могут осуществлять четыре основные операции: покупка колла (расчет на рост), продажа колла (прогноз перекупленности), покупка пута (ожидание падения), продажа пута (ожидание роста или стабилизации рынка). Как правило, эти лица хорошо разбираются и прогнозируют динамику движения базового актива. Они начинали с трейдинга на акциях, а на опционный рынок пришли, чтобы получить дополнительные возможности по торговле направленными стратегиями. Ведь если прогнозируется долгий и затяжной боковик, то заработать только на акциях довольно сложно. Им известно, что опционы позволяют конструировать различные стратегии поведения акций и получать разнообразные профили риска и прибыли. При этом вовсе необязательно даже знать о таком понятии, как волатильность. В самом деле, волатильность - это всего лишь вопрос цены стратегии. Чем она выше, тем выше премия опциона. Торговцы направленными позициями, как правило, оценивают опцион с точки зрения "дорого-дёшево". Какие сделки и в каких случаях совершают такие трейдеры? Ну, например, если трейдер сделал вывод о перекупленности определенной акции, то продается опцион-колл на эту акцию, причем совсем не обязательно, чтобы у них это акция имелась в портфеле. Как выбирается страйк? В зависимости от уровня безубыточности и доходности стратегии. Обычно проводится небольшой анализ возможных уровней, для каждого страйка считается точка безубыточности, в конечном итоге сравнивается доходность всех возможных вариантов, затем делается выбор в пользу определенного страйка. То же самое можно сказать и про анализ дат экспираций выбираемых опционов. Позиции, как правило, держутся до экспирации.

Другим примером сделок для данной категории участников является покупка путов или коллов, если прогнозируется падение или рост рынка. В этом случае волатильность тоже практически не анализируется, ведь при сильном падении путы дорожают, как и при сильном росте дорожают коллы, рассуждают данные игроки. Позиции могут и не доводиться до экспирации, ведь можно зафиксировать полученную прибыль путем продажи ранее купленного опциона.

Наконец, третья группа игроков - профессионалы, торговцы волатильностью. Они, как правило, не берут на себя направленные риски движения акций и используют дельта-нейтральные стратегии торговли. Что это означает? Выбор в пользу покупки или продажи опциона делается на основе анализа и прогноза волатильности. Если прогнозируется её рост, то опционы покупаются, если ожидается спад волатильности, опционы продаются. Сразу после сделки с опционом трейдер приводит портфель к дельта-нейтральному. Это можно осуществить либо с помощью другого опциона, либо с помощью базового актива. Причем трейдеры придерживаются дельта-нейтральности практически постоянно, дабы исключить даже малейший риск направленного движения. Дельта-нейтральность поддерживается ежедневной балансировкой портфеля при помощи базового актива или других опционов.

Для торговцев волатильностью часто нет разницы - какой именно опцион (пут или колл) покупать/продавать, основной акцент делается на подразумеваемую волатильность этого опциона. Когда такие игроки получают прибыль? Конечно, когда их прогноз по волатильности сбывается, при этом направление движения базового актива совсем не важно, главное интенсивность такого движения.

Самый частый вопрос, который мне задается - а если торговцы волатильностью вдруг в один момент поймут, что сейчас та или иная акция выстрелит, могут ли они тогда взять голых коллов, ведь они наверняка принесут прибыль. Могут, конечно, никто им это не сможет запретить. Однако, делают они такие операции совсем редко, ведь 100%-ой гарантии роста (падения) попросту не существует. Поэтому данные трейдеры создают дельта-нейтральные позиции и не зависят от направления движения котировок базового актива. Их прибыль зависит лишь от изменения волатильности.

Итак, после того как вы поняли, кто присутствует на рынке опционов, уже легче двигаться дальше. Если вы открыли боевой счет и пока не отнесли себя ни к одной из трёх вышеперечисленных категорий, то ниже я изложу пару мыслей по этому поводу.

Любой трейдер, для того чтобы заработать, пытается спрогнозировать какое-то движение. Это может быть изменение базового актива и/или изменение волатильности. Если у вас есть прогноз на курс акции в будущем - вы будите пытаться заработать на движении акции. Если у вас есть прогноз на поведение волатильности в будущем - вы будете зарабатывать на волатильности. А если у вас есть прогноз по обоим пунктам, то вы будете стремиться зарабатывать на обоих движениях. Вот собственно и вся философия. Поясню подробней.

Пусть имеется некая акция и опционы на неё, торгующиеся с некоторой рыночной волатильностью. По курсу акции вы можете прогнозировать рост, падение или отсутствие изменения котировок. Для волатильности вы аналогично можете пророчить рост, падение или неизменность. Получается девять различных случаев применительно к одной единственной акции и опционам на неё.

Рассмотрим первый возможный вариант. Вы считаете, что волатильность определенной акции будет падать, а сама акция при этом будет расти. Другими словами, вы позиционируете себя как бык по дельте и одновременно как медведь по волатильности. Данный прогноз имеет смысл, если ожидается нормализация на рынке акций, быть может, плавный рост котировок. Как Вам при этом заработать, какие стратегии выбрать? Очень просто. На самом деле, это стратегии с положительной дельтой и отрицательной вегой. Простейшая из них - продажа голого пута. В самом деле, если акция пойдёт вверх, то пут подешевеет. Если волатильность упадет, то пут тоже подешевеет. А если прогноз оправдается и по акции и по волатильности, то прибыль будет более значительной, пут подешевеет сильней. Существуют и более сложные стратегии, позволяющие заработать на данном движении. Это, например, бычий вертикальный спрэд - одновременная покупка колла ITM и продажа колла ATM.

Второй вероятный расклад - медвежий прогноз по волатильности и медвежий прогноз по дельте. Данная стратегия применяется, если ожидается медленное и плавное сползание рынка вниз. Какую стратегию выбрать? Самая простейшая - продажа голых коллов, чуть сложнее - медвежий вертикальный спрэд, подразумевающий одновременную покупку ITM пута и продажу ATM пута. Напоминаем, что данные конструкции позволяют зарабатывать и на падении акции и на падении волатильности.

Следующий возможный вариант, когда трейдер нейтрален в своём мнении по движению базового актива, и, например, ожидает роста волатильности. Кстати, такой трейдер есть типичный торговец волатильностью, игрок из третьей вышеописанной категории. Что ему предпринять при таких его ожиданиях? Рекомендуется покупка стрэнглов или стрэдлов или просто покупка опционов с дельта-хеджем, как вариант. Стрэдлы и стрэнглы позволяют заработать на любом движении акций, будь то падение или рост. Даже если рынок никуда не уйдет, но добавит в нервозности, ваш стрэдл подорожает и его можно с прибылью продать.

Если у вас нет определенного прогноза на волатильность, но есть прогноз на рост или падение базового актива, то рекомендуется на первых порах просто купить или продать сам базовый актив. В самом деле, история знавала много случаев, когда, например, при ожидании роста акции покупался колл, однако прибыли не было получено из-за спада волатильности. На падении волатильности терялось больше, чем зарабатывалось от роста акции. Такое часто бывает, т.к. волатильность на плавном росте, как правило, падает. Вот поэтому-то целесообразней просто приобрести базовый актив.

И наконец, последний отличительный случай, когда трейдер согласен с рыночной волатильностью и не имеет прогноза по акции. Тогда ему лучше отдохнуть немного в стороне и не предпринимать активных действий, дождаться изменения конъюнктуры.

Ясно, что любую текущую ситуацию на рынке можно будет классифицировать по соответствующему признаку и отнести к одному из девяти сегментов, а затем можно подобрать соответствующую стратегию, опционы только помогут в этом.

Рассмотренные группы участников на рынке опционов и концепция девяти возможных ситуаций, как я надеюсь, поможет новичкам сориентироваться в сложном опционном рынке и поможет заработать на нём первые деньги.

Успехов в торговле!

Если вы хотите оставить свое мнение вам нужно или.

Что следует понимать под выражением — опционная торговля? Изначально, слово «опцион», пошло из английского языка и означает оно — «выбор». Поэтому, данный термин применяется в области фондовых и , как торговля опционами и опционными контрактами.

Поскольку основная особенность в , это возможность выбора имеющихся условий его исполнения. Другими словами, такой вид торговли, это все виды валютных операций с различными опционными контрактами, где все имеющиеся условия и риски устанавливает сам трейдер, зная, что при исполнении опционного контракта он получит определенный доход.

Эти моменты и отличают опционную торговлю от обычной , в которой практически невозможно изначально точно спрогнозировать предстоящее и как следствие, какой доход или же убыток будет у трейдера.

Стратегии использования опционов и их виды

Использование опционов в торговле довольно разнообразно. К примеру, их можно применять, как . Предположим, Вы находитесь в длительной позиции с евро. И здесь вместо установки ордера «стоп», Вы можете приобрести опционные контракты «put» и «strike» на уровне рассчитываемого ордера «стоп» и если вдруг цена не уйдет вверх, то Вы безусловно потеряете на спот позиции, но получите прибыль на опционе.

Путем комбинации различных опционов, можно создавать , которые полностью бы соответствовали требованиям инвесторов.

К примеру, стратегия «straddle» состоит из двух опционов «call» и «put» с равной ценой исполнения и заканчивающих свое действие в один день. Для них справедливо следующее условие: если их цена поднимется, то покупатель получит доход на опционе «call», если же понизится, то на опционе «put». Данная торговая стратегия может быть применима, в случае предстоящего сильного движения рынка, к примеру на новостях.

Приведенные выше опционы, а также их в большинстве случаев используются для хеджирования рисков. Поэтому их называют «vanilla» что означает ванильные. Но на рынке, отведена не малая роль и спекулятивным, или «экзотическим» опционам.

Такие «экзотические» опционы довольно разнообразны: также могут быть барьерные и (reverse knockin, reverse knockout, double no touch, one touch) и тому подобные. У большинства из них нет цены исполнения, а также номиналов, а имеются только условия, согласно которым покупатель имеет возможность получать вознаграждения.

К примеру, такое условие: внеся плату размером 10 000 $ сегодня, вы сможете получить 25000 $, при условии, что курс GBP/USD не затронет отметку в 1.9000 пунктов в течение последующих 3 месяцев. Также сильно распространены так называемые «двойные недотроги», когда в условиях оговорены 2 уровня, с которыми не должна соприкасаться цена. Подобные большие опционы, часто защищаются различными опционными барьерами, это значит, что покупатель опциона реализует актив на подступах, не допуская чтобы цена коснулась барьера.

Также, сроки исполнения опционных контрактов и их расположение, влияют рыночную обстановку. Продавцы контрактов, пытаются не дать большим опционам истечь еще «при деньгах» и как следствие стремятся вытолкнуть цену за уровень «strike» к моменту его истечения, или же прикоснуться к опционным барьерам, а вот покупатели изо всех сил стараются им препятствовать в этом. В итоге, цена устремляется к ценовым уровням на момент их истечения.

Стратегии опционной торговли

В настоящее время, существует множество стратегий опционной торговли. Некоторые из таких стратегий, мы разберем в этой статье.

«Интердей» или контракт на повышение

Данный вид торгового контракта заключается при прогнозе в течение 1-го рабочего дня на повышение. Здесь, фиксированный коэффициент чистого дохода равен 1.8, что составляет 80% прибыли, при исполнении контракта.

Пример торгового контракта на повышение.

Покупают на 100 $ контракт «интердей», c условием дальнейшего повышения курса, в интервал времени 15.00 — 17.00 часов. Если данный прогноз сбывается, то общий доход составит 80 $.

«Интердей» или контракт на понижение

Данный вид контракта заключается при прогнозе будущего изменения курса в течение 1-го рабочего дня на понижение. В этом случае фиксированный коэффициент чистого дохода тоже будет равен 1.8, что составляет 80% прибыли при осуществлении контракта.

Уже второй год подряд торгую используя . Чаще всего использую стратегию «Инфинити», с помощью которой еще ни разу не получал суммарный убыток за месяц.

Моя хорошо показывает себя, как на трендовом рынке, так и на горизонтальных движениях; приносит прибыль в 3 из 4 заключаемых сделок и постоянно радует своей стойкостью, прибыльностью и приносит прирост к депозиту примерно 100% в 3 месяца.

Правила торговли по стратегии Инфинити

Начну с того, что торговать по данной стратегии лучше на долгосрочных опционах. Но не пугайтесь, что сделки придется заключать раз в неделю. Как я сказал выше – стратегия универсальна и работает на любом рынка актива. Поэтому сделки по стратегии я заключаю каждый день, и каждый день получаю прибыль.

Важным является также то, что долгосрочная стратегия дает возможность смотреть на рынок трезвым взглядом и не поддаваться эмоциям, которые присущи трейдерам, торгующим по краткосрочным стратегиям для турбо опционов. Такие инструменты, как долгосрочные опционы я нашел у брокера Binomo. С тех пор я только ими и торгую.

Иными словами, торговая — это яркое доказательство того, что соблюдая правила торговли, не просто можно, скажу больше, торговый процесс становится легким и непринужденным, а также прибыльным и приятным.

Для торговли по стратегии Инфинити, вам будет необходимо обзавестись таким приспособлением, как терминал Meta Trader 4. Хоть указанное техническое приспособление и используется для торговли на Форексе, но, на мой взгляд – это лучший терминал для проведения технического анализа. Поэтому, сделки я заключаю у брокера бинарных опционов , а за ситуацией на рынках активов я смотрю с помощью указанного терминала.

В торговле используются индикаторы, которые я прилагаю в архиве к данному письму.

Итак, для торговли по указанной системе, нам необходим терминал , который вы можете скачать по данной ссылке. В установленный на ваш персональный компьютер МТ4, также, необходимо установить индикаторы из данного архива . В нем вы найдете также шаблон стратегии, который необходимо закинуть в корневой каталог терминала в папка «templates».

После того, как вы настроите торговый терминал МТ4, и примените шаблон стратегии к графику котировок, он у вас примет вот такой вот вид:

Что касается индикаторов, то в торговле нам будут помогать: Infiniti – динамический канал регрессии, на отбой от стенок которого мы будем с вами торговать; RSI, показывающий уровни перекупленности/перепроданности, то есть наиболее вероятные уровни разворота цены и Candle Average, указывающий на возникновение локальных ценовых максимумов-минимумов.

Покупать опцион на понижение цены актива, то есть на PUT необходимо, когда:

— котировки актива коснулись самого верхнего (либо предпоследнего) уровня индикатора Infiniti, являющегося своеобразным центром гравитации для котировок;

— RSI зашкаливает на уровне перекупленности, за пределами отметки 70;

— Candle average – показал высокую свечу вверх, которая коснулась верхнего уровня своей шкалы.

При этом в задачи трейдера входит вовремя заметить такое условие на продажу и заключить сделку «долгосрочным» опционом на PUT. Пример я привел на скрине:

Покупать опцион на повышение цены актива, то есть на CALL необходимо, когда:

— котировки актива коснулись самого нижнего (либо предпоследнего) уровня индикатора Infiniti, являющегося своеобразным центром гравитации для котировок;

— RSI зашкаливает на уровне перепроданности, за пределами отметки 30;

— Candle average – показал низкую свечу вниз, которая коснулась нижнего уровня своей шкалы.

При этом, в задачи трейдера входит вовремя заметить такое условие на продажу и заключить сделку «долгосрочным» опционом на CALL. Пример я привел на скрине:

Таким образом, необходимо отрабатывать все условия на повышение/понижение цены актива, с отбоем от уровней максимумов/минимумов «Центра гравитации», который нам показывает индикатор Infiniti.

Для трейдинга по указанной торговой системе лучше всего подходят бинарные опционы «Долгосрочные», которые, как я сказал ранее, я нашел у , с помощью которых мы будет торговать в средний срок. Впрочем, для торговли подойдут обычные бинарные опционы, а также турбоопционы. Все зависит от того, на какой график котировок вы поставили шаблон торговой системы в МТ4. Если шаблон поставлен на таймфрейм H4, то вам будет необходимо использовать опционы «Долгосрочные». Если шаблон стоит на графике Н1, тогда торгуйте классическими бинарными опционами. Если шаблон на М1 – тогда торговать нужно турбоопционами.

Таким образом, возможность выбора сроков экспирации «под себя» является еще одной уникальной особенностью данной торговой системы.

Касаемо сроков экспирации, то здесь также все зависит на каком графике в МТ4 вы поставили шаблон и каким опционом торгуете. Главным является то, чтобы дать возможность цене подальше убежать после отбоя от стенки канала индикатора Infiniti. Для этого цене потребуется около 6 свечей. Таким образом, торгуя долгосрочными опционами, ставьте срок экспирации 24 часа, торгуя опционами «Бинарные» — ставьте срок экспирации 6-7 часов, и, торгуя турбоопционами, срок экспирации должен составлять 5 минут.

Как я уже говорил, указанная система дает возможность удваивать депозит раз в 2-3 месяца. За первый год торговли с помощью указанной системы я заработал около 900 %. За неполный второй год торговли моя прибыль составила 700%.

Таким образом, потенциал у данной стратегии впечатляет и более чем радует. Так что, предлагаю не сидеть, сложа руки, и начать радоваться прибыльности данной системы, торгуя по ней самому! Единственным важным моментом является то, чтобы не завышать торгуемый лот.

Теперь Вы знаете как торговать опционами получая максимальную прибыль. Убытки по стратегии вы будете получать редко, однако о правилах манименеджмента забывать не нужно. Всем удачи!

Торговля опционами проводится в срочной секции Московской биржи, называемой ФОРТС – фьючерсы и опционы РТС. Торговые обороты по составляют примерно 10%-15% от общей суммы всех сделок, осуществляемых в данном сегменте (остальная доля приходится на торговлю ). Торговля опционами осуществляется в рамках стандартной биржевой сессии.

На фондовых биржах опционы котируются по значению . Биржа предлагает к котировке список опционов с определенным набором страйков, которые меняются с установленным шагом.

Страйк, наиболее приближенный к текущему спотовому курсу базового актива, называется центральным страйком. Например, текущая цена акции 10,5р., опционный лот составляет 1000 акций. В этом случае к торгам предлагаются опционы со следующими страйками: 9000, 9500, 10000, 10500 (центральный страйк), 11000, 11500, 12000.

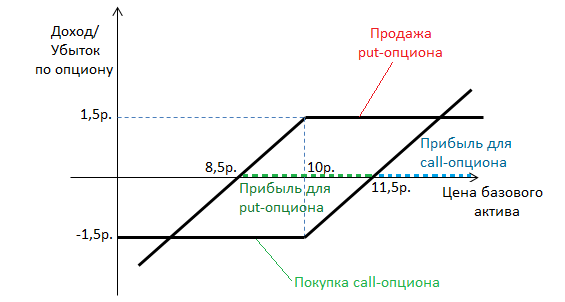

Функции доходов покупателей и продавцов выглядят следующим образом

Смотря на рисунок, можно сделать вывод, что торговля опционами предполагает асимметричность положения контрагентов в сделке. Так, покупатели опционов имеют возможность получить неограниченную прибыль, а их убыток ограничен размерами уплаченной премии. Максимально возможная прибыль продавца равна премии, а потенциально возможный убыток бесконечен. Ввиду сказанного может сложиться впечатление, что продавать опционы не выгодно, однако это не так.

Пример. Пусть инвестор прогнозирует небольшой рост курса акций. Сегодня цена акции 10р. У инвестора есть возможность купить со страйком 10р. и премией 1,5р. и продать с таким же страйком и премией. Какую стратегию выбрать инвестору?

Исходя из построенного графика можно сделать следующий вывод: если ожидается небольшое изменение цены, то опционы выгоднее продавать (т.е. в боковых трендах). Если ожидается значительные колебания цен, тогда опционы выгодно покупать.

Торговля опционами предполагает три состояния данного инструмента в зависимости от соотношения страйка и спотового курса базового актива.

Для покупателя опциона call справедливо следующее

- Если страйк > текущего рыночного курса на базовый актив, то опцион именуется опционом «без денег » (или «за деньгами »), т.е. с проигрышем;

- Когда страйк < текущего спотового курса, то опцион называется «в деньгах » (или «при деньгах »), т.е. с выигрышем;

- В случае равенства страйка и текущей рыночной цены актива опцион зовется «возле денег ».

Для покупателей опционов put будет верно следующее

- Out of money (без денег, в убытке) в том случае, если цена страйк меньше стоптовой стоимости;

- At the money (возле денег, в безубытке) , когда страйк = рыночной цене;

- In the money (в деньгах, в зоне прибыли) , если страйк больше цены на спот-рынке.

Торговля опционами – как происходит исполнение опционного контракта на Российском срочном рынке

Допустим, в дату экспирации инвестор видит, что приобретенный им ранее опцион на находится «в деньгах» и решает его исполнить. Для этого ему необходимо на фьючерсном счете (который должен быть открыт до покупки опционного соглашения) иметь средства, равные начальной марже по фьючерсу на индекс РТС умноженной на количество фьючерсов, причем такой же счет с аналогичной суммой должен иметься и у контрагента по сделке.

При исполнении опциона call покупателю открывается длинная позиция по фьючерсному контракту, а продавцу опциона – короткая позиция по тому же фьючерсу. Покупателю call-опциона зачисляется положительная , а с продавца она списывается, при этом торговля опционами завершается, а исполненные опционы исчезают.

При исполнении опциона put покупателю открывается короткая позиция по фьючерсу, а продавцу – длинная. В результате сделки на счет покупателя put-опциона поступает положительная вариационная маржа, которая списывается со счета продавца. С момента перечисления денег опционные позиции исчезают, а торговля опционами считается завершенной.

Торговля опционами осуществляется по следующим основным стратегиям: (прямые, пропорциональные, обратно-пропорциональные, календарные), .

Очень популярным аргументом у критиков БО является то, что они являются ненастоящими. Именно поэтому здесь нельзя заработать. Это слишком поверхностное суждение, ведь если сравнить условия торговли опционами на Московской бирже с теми, что предлагают бинарные компании, то можно найти аргументы не в пользу первых. В статье подробно описаны все различия, на основе которых можно сделать вывод о выгодности того или иного способа торговли опционами.

Что такое биржевые опционы

Торгующиеся в срочной секции вместе с фьючерсами опционы, являются ничем иным как производным инструментом. Если говорить просто, то это тот же контракт что и на бинарных опционах, но с небольшими отличиями. Для начала нужно обозначить, что здесь контракт можно продать в любой момент, не дожидаясь экспирации. При этом сам контракт может на момент продажи находится трех состояниях:

- «Без денег»;

- «У денег»;

- «В деньгах».

Точно также, как и в бинарных опционах, но немного сложнее. На схеме ниже дана схема работы биржевых опционных контрактов. Для понимания схемы достаточно знать, что такое Call опцион и цена страйк.

При покупке Call у трейдера не ограничена прибыль, но ограничен убыток. Следовательно, чем больше пунктов пройдет цена, тем больше премия. С опционными контрактами Put ситуация зеркально противоположная, но это не значит, что они менее выгодны.

Что необходимо для торговли на московской бирже

Трейдер не может совершать сделки, не прибегая к услугам посредников. Посредниками являются брокеры, предлагающие свои услуги по открытию и ведению счетов клиентов. Отсюда следуют два недостатка и только одно преимущество. Трейдер застрахован от потери денег, и это безусловный плюс. Однако эта гарантия действует ровно до тех пор, пока брокер не начинает использовать деньги клиентов для совершения операций на рынке. Тогда он начинает нести торговые риски. Положение усугубляется, если брокером является структурное подразделение банка. Здесь уже подключаются и банковские риски.

После открытия счета для торговли опционными контрактами на ММВБ трейдеру предстоит вплотную познакомиться со всеми прелестями налогового обложения. Все совершенные сделки за прошлый период будут суммироваться. Если трейдер по итогам этого периода получил прибыль, то он обязан заплатить 13% из прибыли. Это огромный недостаток

Вторым существенным недостатком является то, что трейдер опционами на ММВБ не защищен от отрицательного баланса. Здесь можно потерять не только свои, но и чужие деньги. При этом может применяться кредитование. Обычно кредитные деньги предоставляются банком. Это серьезный риск для новичка, поэтому не стоит начинать трейдерскую карьеру именно на московской бирже. Что бы не говорили критики бинарных опционов, но остаться с долгом перед банком здесь просто невозможно, если только клиент не берет кредит на депозит.

Как происходит покупка контрактов

Если на БО трейдер покупает контракт у брокера в любое время, то на московской бирже это уже не работает. Здесь трейдер заключает контракт с третьим лицом. Всю необходимую информацию можно найти при помощи таблицы. Узнать о доступных контрактах можно из нее.

Что происходит при подобной организации торговли? Происходит дефицит ликвидности, так как опционы не являются самыми популярными среди трейдеров сделками. Именно поэтому здесь значительные сроки по исполнению контрактов.

Как рассчитывается доход по контрактам

По сравнению с обычными БО, биржевые кажутся очень сложными. Так и есть. Перед тем как торговать ими придется изучить много специфической литературы. В первую очередь придется выучить обозначения. Они для безусловного удобства клиентов обозначаются греческими буквами.

Большое внимание нужно уделить такому понятию как волатильность. В бинарных опционах все просто. Доходность опциона фиксирована, что снимает неопределенность при торговле

Биржевые опционы тесно связаны с фьючерсами, поэтому с ними тоже придется разбираться. Не самые простые темы для новичков. Опционы на бирже не пользуются своей популярностью именно по причине своей сложности. Здесь очень много нюансов, разбираться с которыми нужно не только изучая соответствующую литературу, но и параллельно набираясь торгового опыта.

Где учится торговле этими инструментами

Научиться торговле биржевыми опционами можно на московской бирже. Это будет хорошим началом, но нельзя назвать лекции всем, что должен знать трейдер. Там дается необходимая база, усвоив которую можно переходить в самообразованию.

Есть большой выбор качественной и профессиональной литературы, прочтение которой даст трейдеру куда больше, чем лекции. На это нужно дополнительное время. Перед тем, как начинать этим заниматься стоит задуматься, а не лучше ли будет заняться инвестированием. В настоящее время волатильность на рынке сильно упала, что подстегнуло многих трейдеров менять торговые стратегии.

Заключение

Для начинающих трейдеров больше подходят именно бинарные опционы. Они позволят приобрести нужный торговый опыт, без существенного удара для депозита. Также стоит отметь универсальность БО, так как начиная с них можно хорошо понять какими именно активами и где стоит торговать. Это сильно зависит от предрасположенности самого трейдера.

Тематический ролик

Обучающее видео по торговле опционами на Московской бирже.